2019年巴菲特又跑输了大盘,价值投资没落了吗?

原创 和珅 | 来源 慢钱财商(ID:mqcs999)

2020年2月22日,巴菲特致股东公开信如约而至。

公开信首页显示,2019年在标普500涨31.5%的大势下,巴菲特掌舵的伯克希尔·哈撒韦仅上涨11%,再次跑输大盘。巴菲特的“股神光环”似乎变得暗淡。

但1965-2019年,伯克希尔的复合年增长率为20.3%,远远超过标普500指数的10.0%,而1964-2019年伯克希尔的整体增长率为2,744,062%,也远高于标普500指数。

巴菲特表示,始终跑赢大盘的可能性微乎其微,但长期来看,它将以非常安全的方式跑赢大盘。

通过对公开信的整理,我们整理了巴菲特对投资的几个要点。

1. 相比起股息,更看重留存收益。

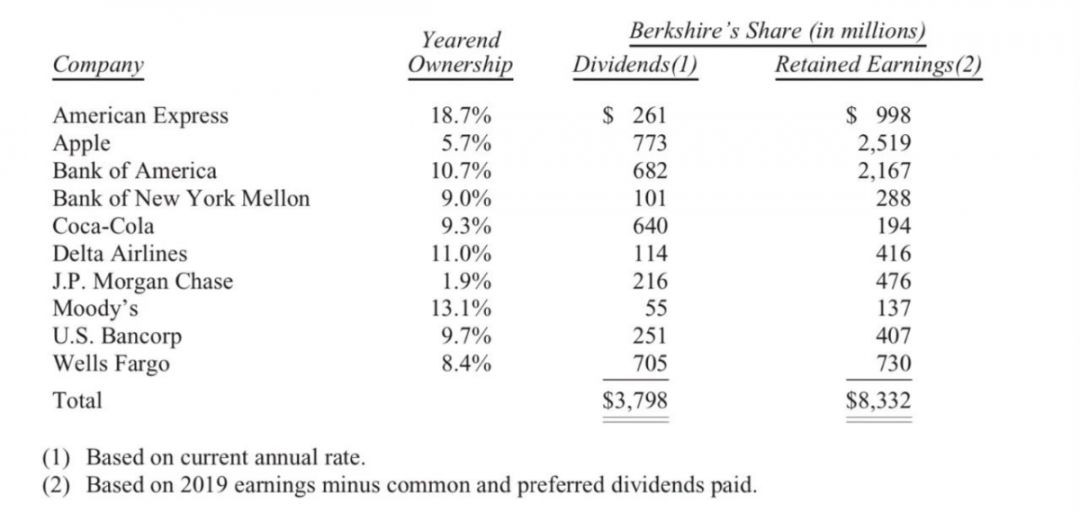

图:伯克希尔四季度的10大重仓股

巴菲特掌舵的伯克希尔在股票市场上持股比重最大的10家企业分别是:美国运通 、苹果公司、美国银行、纽约梅隆银行、可口可乐、达美航空、摩根大通、穆迪、美国合众银行、富国银行。

巴菲特认为,好的企业会把留存收益重新投入到业务中去,以复利的形式不断增长。所以不分红或者分红少的公司并不一定不是好公司。他们的投资在长期来看还会继续增长。

2. 低利率有利于股市

巴菲特不预测未来的利率,但他表示,“如果在未来几十年里,接近当前水平的利率将占上风,如果企业税率也维持在目前企业享受的低水平,那么几乎可以肯定,随着时间的推移,股票的表现将远远好于长期固定利率债务工具。”

在对低利率利于股市表示肯定时,巴菲特也发出警告,认为股市变化无常,市场可能会出现超50%的大跌,所以不建议加杠杆投资股票。

“对于那些不使用借来的钱、能够控制自己情绪的人来说,股票将是更好的长期选择。其他人呢?小心!”

3. 投资宁缺毋滥

巴菲特公司坐拥庞大的现金流,公司现金达到1280亿美元(约合8994亿元人民币),但近年来的收购投资却越来越少。

巴菲特表示,他收购企业有三个标准。首先,它们的净有形资本必须取得良好回报。其次,它们必须由能干而诚实的管理者管理。最后,它们必须以合理的价格买到。

但可惜的是,符合这样标准的好标的少的可怜。对此,巴菲特选择宁缺毋滥。

//////////

通过巴菲特的公开信,我们可以看出,巴菲特的价值投资理念一直没有改变。

就拿此次的新型冠状病毒导致的疫情举例。

目前除中国外,意大利、韩国、伊朗等其他国家也爆发疫情,引发投资者担忧全球经济受损,全球多国股市周一下跌。

对此,巴菲特表示,长线投资者不应被每日的新闻报道所影响,相比上周五,伯克希尔肯定会更倾向于买入股票。“如果你看看目前的情况,”他说,“投资股市肯定比投资公债的回报高。”

疫情并未改变他对股市的长期预期。“这是件可怕的事,”巴菲特表示,“但我认为不应影响你在股市的操作。”

“麻烦总是会有的。我们要真正关心的是,这些企业在五年或10年后将会是怎样的状态。”

点击展开全文