保险升级玩法:用爱心守护神增额终身寿,搞定一生的财务规划

随着“报复性攒钱”的小伙伴越来越多,“买个什么样的理财保险比较好”,成了很多小伙伴的疑问。

当基础保障做好,风险都通过保险的形式转移了出去,保险“进阶版”玩法,开始被越来越多的小伙伴关注。

自从去年4.025%年金险退市之后,“增额终身寿险”就开始频繁的出现在大众视野里,往往被拿来跟年金险比较。

没错,年金险、增额终身寿险是带有“财务规划”属性的保险产品。

那么,“用保险做财务规划” ,这个办法,酷不酷?

今天文文大保贝儿就以增额终身寿险“爱心守护神”为例,跟大家说一说,保险的“高阶”玩法。

01 “增额终身寿险”是什么?

“增额终身寿险”的定义并不复杂,从字面意思理解就可以了:

保额会不断递增的终身寿险。

本质是“终身寿险”,特点在于“增额:保额会不断递增”。

终身寿险:人固有一死,这是一定可以赔付的保险产品。

寿险的保障责任这部分,很简单,就是人身故或者发生了全残,保险公司可以直接赔付一笔钱。

从投保开始,什么时候去世,什么时候赔钱。

或早或晚,但终身寿险100%能拿到赔付。

增额:它的保额可以实现一辈子的固定复利增值。

增额终身寿险的保额是会增长的,活得越久,身价越高。

随着时间的积累,这笔财富会变得越来越大。

相比于定期寿险的“高杠杆”,“增额终身寿险”更像是一个“现金流规划工具”,可以通过现金价值(退保能拿回的钱)的不断增长,实现现金流规划的目的。

“爱心守护神”增额终身寿险的保额,每年以3.6%进行复利递增,一直可以持续终身。

保额每年都按3.6%复利增长,也不是文文大保贝儿瞎说的,是白纸黑字写进保险合同的。

保障责任方面非常的简单,只有“身故”和“全残”这两项。

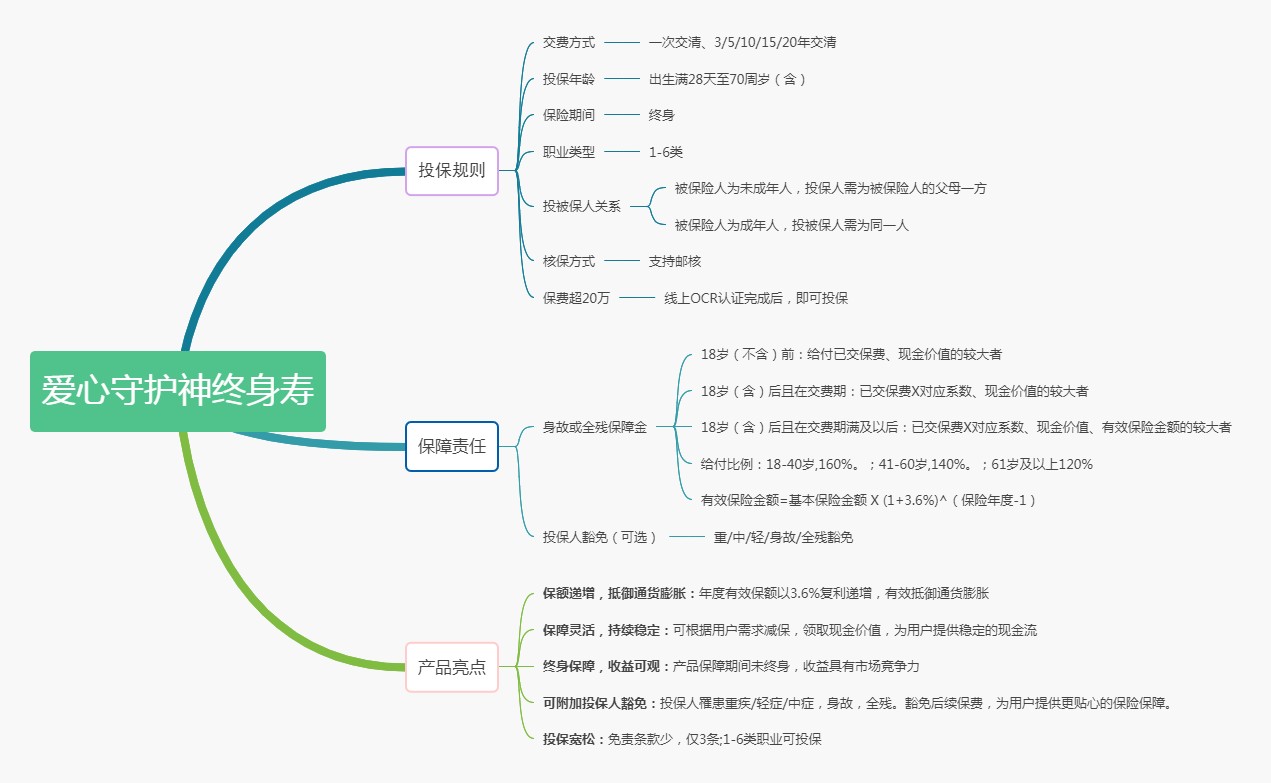

70岁以内都能买,年交保费1000元起即可投保。

趸交、3年交、5年交、10年交、15年交、20年交都可以,交费方式非常的灵活。

最人性化的是,可以附加投保人豁免,遭遇重疾、中症、轻症或者身故、全残,后续的保费都不用再交,但保单持续有效。

02 爱心守护神增额终身寿险的特点

(1)保额每年3.6%复利增长

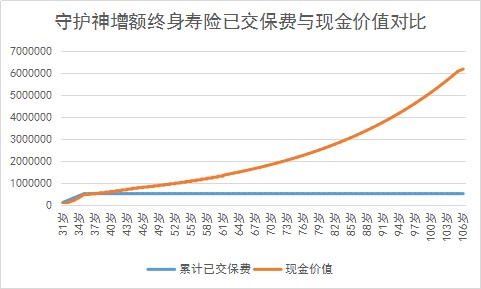

爱心人寿守护神的保额以每年3.6%复利递增,寿命越长,复利效应越大。

“每年3.6%复利递增”的意思是,从投保后,第二个保单年度开始,有效保额每年按3.6%以年复利增加。

即——

当年度的有效保额,等于“上一个保单年度的有效保额×(1+3.6%)”。

我们以0岁男孩为例,各交费方式对应年龄段,IRR如下:

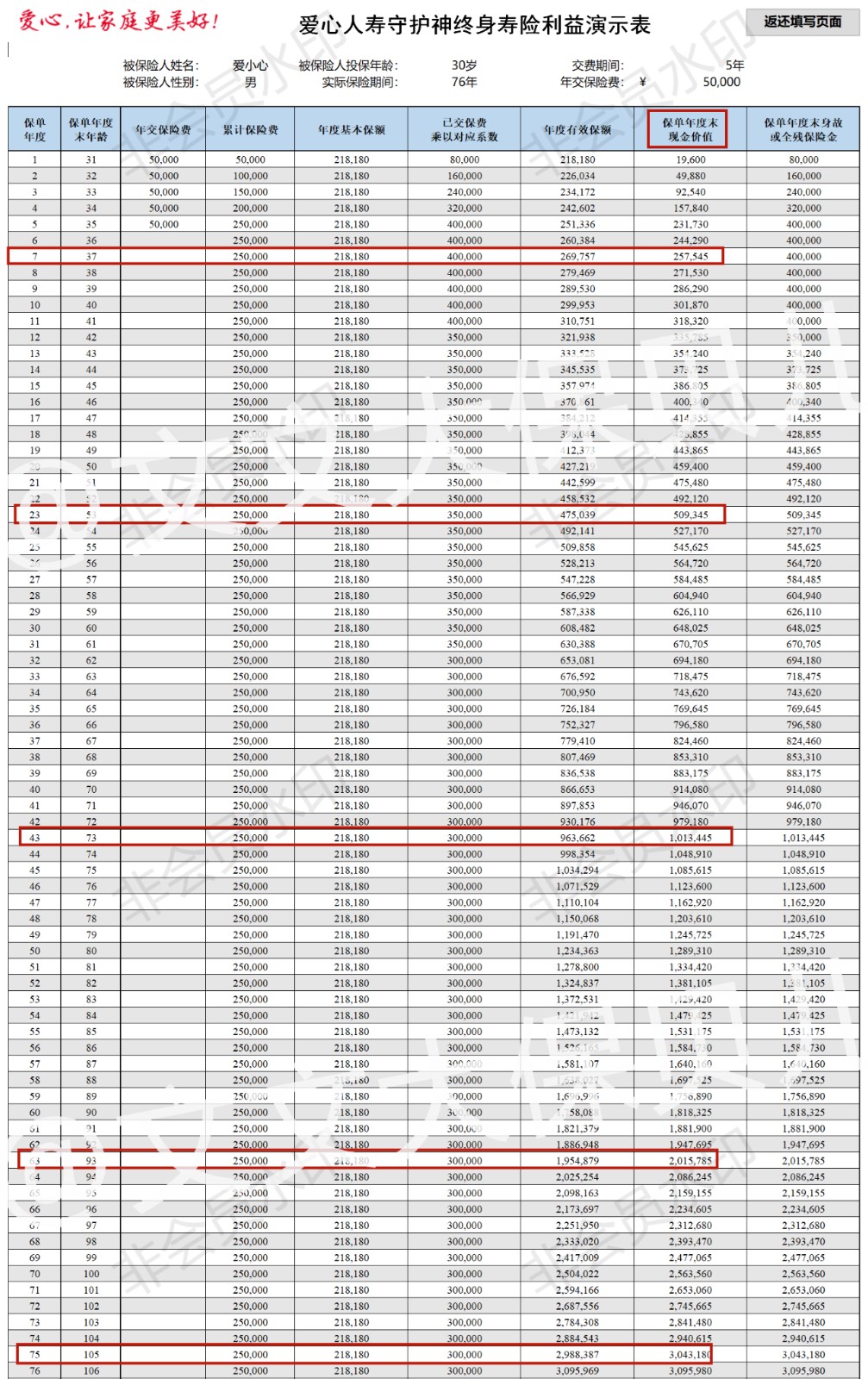

30岁的隔壁老王,每年交5万,交5年,到95岁的时候,保额就有210万+。

而且,这里所有的收益,都是明确写进合同的,受法律保护。

无论经济形势和利率环境怎么变化,写进合同的收益都不会受到影响。

(2)现金价值增长可观

现金价值,简单来说,就是“能用保单能换到的钱”。

还是上面隔壁老王的例子,5年缴费,第7年的时候,保单的现金价值就已经超过了已交保费。

接下来的时间就开始增值复利,拿得越久收益就越高。

当然,交费方式不同,对应的现价增长也会有区别,但总体来说,不会相差太大。

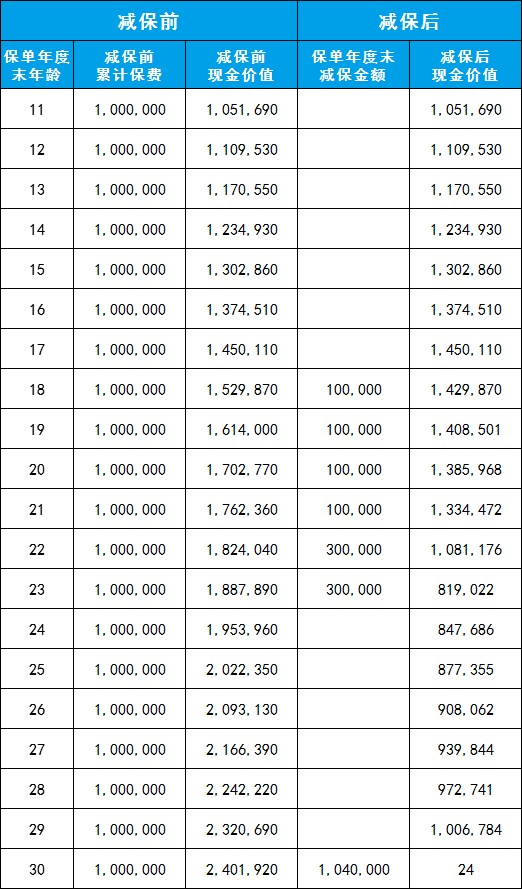

(3)支取灵活,合理规划现金流

增额终身寿,并不像终身寿那样,“死了才能拿到钱”。

而是可以灵活的“减保取现”的。

增额终身寿的现金价值,可以通过“减保”的方式拿出来。

没有时间、次数限制,可以用作孩子的教育金、结婚资金、创业资金,或者自己的养老金补充也行,满足人生不同阶段、不同时期的现金流需求。

钱,就是这么多钱,至于具体做什么用,你的钱你做主。

(4)财富传承,把钱安全的给到想给的人

尽管增额终身寿有“理财”的功能,但本质上来说,还是一个“寿险”。

既然是“寿险”,那么被保人身故了,就会直接赔付保额。

投保人可以指定保单的受益人,把钱定向的留给最想给的人。

避免了身故后,出现糟心而狗血的遗产纠纷。

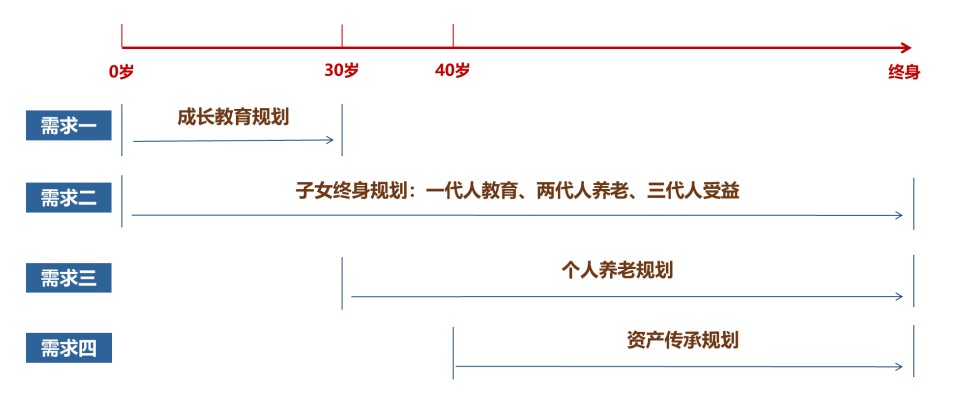

03 爱心守护神增额终身寿险财务规划

文文大保贝儿在前面说了,爱心守护神是一个“现金流规划神器”,在人生的各个阶段都能派上用处。

下面就给大家举几个栗子。

(1)孩子的教育金规划

30岁的隔壁老王,想为刚刚出生的隔壁小王准备一份教育金。

他是这样考虑的:

每年存10万,存10年,上大学了每年取出来10万,后面孩子如果还想继续深造,就继续领取。

等到小王18岁上大学了,每年可以减保取出10万块钱,用于小王大学期间的学费和生活费用。

4年,一共领取了40万,在21岁的时候,剩余的现金价值还有133万,这133万还在不停的每年复利,可以继续增长一辈子。

如果小王本科毕业后,想继续深造,出国读2年书,可以每年再领取30万,这时“账户”里还剩下81万。

等到小王30岁结婚的时候,就可以一次性的,把账户里剩余的104万给全部“取”出来了。

总投入100万,30年的时间里,累计产生了204万的收益,通过灵活减保的方式,满足了孩子求学、成家各个时期的资金需求。

既能给到孩子未来稳定的教育现金流,也帮助孩子实现了每个阶段的人生理想。

而且,老王还可以附加上投保人豁免,如果在缴费期间内,老王罹患了重疾、中症、轻症,或者是发生了身故、全残,后续保费都无需再交,但保障依然在。

比如说,在缴费的第二年,老王就发生了合同约定内的轻症疾病,那么原本要继续缴纳的90万元保费,都不需要再交了,但保障依然在。

在附加了“投保人豁免”之后,无论投保人发生了什么情况,都不会影响到孩子未来的教育费用。

(2)自己的养老金规划

买增额终身寿险这种产品,从某种程度上说,也相当于就是给自己提前锁定了一个复利增长的账户。

如果用于规划养老金的话,就可以在退休时,通过灵活减保的方式,取钱出来用,补充晚年的养老金。

比如35岁的隔壁王嫂,想自己存点儿钱,退休以后用,不让老王有机会插手。

可以每年10万,交10年,共投入100万。

从隔壁王嫂60岁开始,每年都可以减保领取10万用来补充养老,享受更高品质的老年生活。

一边领着钱,一边“账户”里的钱继续复利着。

假设王嫂活到85岁,一共领取了250万,这个时候现金价值还剩63.8万多,身故后可以留给隔壁小王。

总保费100万,到85岁总计拿回313万多。

而如果王嫂想在65岁的时候出去旅游,她就可以在那一年多领一些,作为旅游基金。

反正往后想拿多少,都是王嫂自己决定的。

(3)家族的资产传承规划

增额终身寿 ,是可以进行“定向财富传承”的。

累积的现金价值越多,身故时候的理赔金额也越多。

比如上边隔壁王嫂的案例,如果王嫂一直都没有领取,那么在王嫂85岁的时候,现金价值高达476万。

一共交了100万,最后能留给孩子476万。

想留就留,不想留就自己花~

而如果王嫂有多个孩子,还可以指定保单的受益人,或者提前约定好分配的比例,把钱定向的给想给的人,这样也就避免了身故后,出现遗产纠纷的问题。

04 谁适合增额终身寿产品?

买“增额终身寿险”这类产品,不是为了高收益买的。

论收益,这就是个“保底”,根本没有办法跟股票、基金相提并论。

这类“增额终身寿险”产品,就是家庭资产配置中用来兜底的安全网,同时还兼顾资金的高度灵活性。

可以提前锁定长期收益,不受负利率、股灾等的影响。

稳定复利3.6%增值,而且可以灵活取现,在不同人生阶段都有稳稳的现金流。

如果你有以下计划,可以考虑给自己配置一份爱心守护神:

(1)需要一份稳定的投资收益

终身3.6%复利增值,固定收益不怕跌,买一份爱心守护神,强制储蓄+保障,一举两得。

(2)计划给孩子准备一笔教育金

守护神的减保功能,可以在孩子高中、大学、读研、留学等求学阶段,给到足够的资金支持。

如果再附加上投保人豁免,就等于由额外增加了一份安全锁,即使投保人真的遭遇重大疾病等严重的风险,失去了收入能力,也不会影响到孩子未来的教育支出。

(3)想自己退休后多一笔养老金

越早买守护神,老了之后每年可领取的钱越多,跑赢90%的老头老太太。

有家族长寿基因的,更值得入手,活越久,收益越可观。

(4)有资产传承需求

爱心守护神的身故金是可以指定给特定的受益人的,比例也可提前约定好,避免身故后的遗产纠纷,实现财富精准传承。

“增额终身寿险”,到底是不是有钱人的专属?

文文大保贝儿以前就觉得,没有个上千万的,这辈子应该都跟增额终身寿险没有什么关系。

那不得是有钱人,才买得起、才需要增额终身寿险吗?

其实不是这样的。

只要想优化自己的资产配置,实现稳健的财富积累,那就可以为自己配置一份增额终身寿险产品。

爱心守护神增额终身寿险,现金价值高,越长寿,收益越高。

且投保门槛低,年交1000元起即可,大多数家庭都能买上。

给自己辛苦赚来的银子,找个低风险、不需担心利率下行、资金领取又方便的“好窝”,爱心守护神无疑是一个很好的选择。

点击展开全文